Арбитражный суд Псковской области

Образцы заявлений

Типовая форма заявления

Заявление о привлечении к административной ответственности

Заявление о признании недействительным ненормативного правового акта налогового органа

Заявление о признании недействительным ненормативного правового акта таможенного органа

Заявление о признании недействительным решения Межрайонной инспекции Федеральной налоговой службы по Псковской области об отказе возвратить/зачесть излишне уплаченные страховые взносы

Заявление о признании недействующим нормативного правового акта

Заявление о признании незаконным и отмене полностью (в части) постановления (решения) административного органа о привлечении к административной ответственности

Заявление об обеспечении заявленных требований

Исковое заявление о возмещении вреда, причиненного незаконными действиями (бездействием) должностного лица налогового органа

Как обжаловать решение налогового органа по налоговой проверке?

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Нередки ситуации, когда налогоплательщик не согласен с результатами налоговой проверки, в связи с чем он может защитить свои права и обжаловать решение налогового органа.

Жалобой признается обращение лица в налоговый орган в целях обжалования уже вступивших в силу актов налогового органа, действий или бездействия его должностных лиц, нарушающих, по мнению этого лица, его права.

Апелляционная жалоба призвана обжаловать не вступившее в силу решение налогового органа о привлечении к налоговой ответственности или об отказе в таком привлечении, если, по вашему мнению, такое решение нарушает ваши права (п. 1 ст. 138 НК РФ).

Жаловаться возможно в вышестоящий налоговый орган и (или) в суд. При этом решения налогового органа (за исключением решений, принятых по итогам рассмотрения жалоб, в т.ч. апелляционных) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган (п. п. 1, 2 ст. 138 НК РФ).

Однако в налоговый орган, проводивший проверку, можно подать возражения по акту налоговой проверки, в связи с чем мы их также кратко рассмотрим.

1. Подача в налоговый орган, проводивший проверку, возражений по акту налоговой проверки

В течение месяца со дня получения акта налоговой проверки вы вправе представить в налоговый орган, проводивший проверку, письменные возражения по этому акту в целом или по его отдельным положениям. При этом вы можете приложить документы (их заверенные копии), подтверждающие обоснованность ваших возражений (п. 6 ст. 100 НК РФ).

Также в случае назначения дополнительных мероприятий налогового контроля по результату налоговой проверки, завершенной после 02.06.2016, вы можете представить свои возражения по результатам дополнительных мероприятий налогового контроля в целом или в части в течение 10 рабочих дней со дня истечения срока проведения указанных мероприятий (п. 6 ст. 6.1, п. 6.1 ст. 101 НК РФ; п. 4 ст. 2 Закона от 01.05.2016 N 130-ФЗ).

Вы приобрели квартиру у гражданина, который не состоит с вами в отношениях родства или свойства, но является вашим однофамильцем.

Вам отказали в предоставлении имущественного вычета, предусмотренного пп. 3 п. 1 ст. 220 НК РФ, по расходам на приобретение квартиры в связи с тем, что сделка купли-продажи совершена между взаимозависимыми лицами ( п. 5 ст. 220 НК РФ). Налоговый орган пришел к этому выводу на основании того, что фамилии продавца и покупателя квартиры совпадают.

В возражении на акт налоговой проверки следует указать на ошибочность вывода, сделанного налоговым органом, и попросить отменить акт налоговой проверки.

Рассмотреть материалы по проведенной налоговой проверке, включая сам акт налоговой проверки и представленные вами письменные возражения, должен руководитель (заместитель руководителя) налогового органа, проводившего налоговую проверку, в течение 10 рабочих дней со дня окончания срока на подачу возражения. Данный срок может быть продлен, но не более чем на месяц (п. 6 ст. 6.1, п. 1 ст. 101 НК РФ).

По результатам рассмотрения принимается одно из следующих решений (п. 1 ст. 101 НК РФ):

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении к ответственности;

- о проведении дополнительных мероприятий налогового контроля.

Если, по вашему мнению, принятое решение налогового органа нарушает ваши права, вы вправе обжаловать его (ст. 137 НК РФ).

2. Обжалование решения налогового органа в вышестоящий налоговый орган

Для обжалования решения налогового органа в вышестоящий налоговый орган рекомендуем придерживаться следующего алгоритма.

Шаг 1. Убедитесь в том, что установленный для подачи жалобы (апелляционной жалобы) срок не пропущен

Жалоба подается в течение (п. 2 ст. 139 НК РФ):

- года со дня вынесения налоговым органом обжалуемого решения или со дня, когда вы узнали о нарушении ваших прав, либо

- трех месяцев со дня принятия вышестоящим налоговым органом не устроившего вас решения — при подаче жалобы в ФНС России.

Апелляционная жалоба должна быть подана в течение месяца со дня вручения вам решения налогового органа, то есть до вступления обжалуемого решения в силу (п. 9 ст. 101, п. 2 ст. 139.1 НК РФ).

Если вы пропустили срок, установленный для подачи апелляционной жалобы, то считается, что вы не стали обжаловать в апелляционном порядке решение налогового органа, и оно вступает в силу.

Если же вы пропустили срок, установленный для подачи жалобы, по уважительной причине и решение налогового органа вступило в силу, то вы имеете право ходатайствовать перед вышестоящим налоговым органом о восстановлении срока (п. 2 ст. 139 НК РФ).

Шаг 2. Составьте жалобу (апелляционную жалобу) и подайте ее в налоговый орган

В жалобе указываются (п. п. 2, 6 ст. 139.2 НК РФ):

2) обжалуемые акт налогового органа ненормативного характера, действия или бездействие его должностных лиц;

3) наименование соответствующего налогового органа;

4) основания, по которым вы считаете, что ваши права нарушены;

5) ваши требования;

6) способ получения решения по жалобе: на бумажном носителе, в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Жалоба составляется в письменной форме и подается лично или через представителя в налоговый орган, принявший оспариваемое решение, либо в электронной форме — при подаче ее по телекоммуникационным каналам связи или через личный кабинет налогоплательщика (п. 1 ст. 139.2 НК РФ).

Получивший жалобу налоговый орган в течение трех рабочих дней направит ее в вышестоящий налоговый орган (п. 1 ст. 139, п. 1 ст. 139.1 НК РФ).

Жалоба (апелляционная жалоба) или ее часть могут быть оставлены налоговым органом без рассмотрения в следующих случаях ( п. п. 1 , 2 , 4 ст. 139.3 НК РФ):

— жалоба подана с нарушением установленного порядка либо в ней не указаны акты налогового органа, действия или бездействие его должностных лиц, которые привели к нарушению ваших прав;

— жалоба подана по истечении установленного срока и не содержит ходатайства о его восстановлении либо указанное ходатайство не удовлетворено;

— ранее подана жалоба по тем же основаниям;

— получено заявление об отзыве жалобы полностью или в части;

— налоговый орган сообщил об устранении нарушения прав заявителя.

По общему правилу жалоба рассматривается заочно, без вашего присутствия. Исключение составляет случай выявления противоречий между сведениями в представленных нижестоящим налоговым органом материалах либо несоответствия сведений, представленных вами, сведениям, содержащимся в материалах налогового органа, — при рассмотрении жалобы на решение о привлечении/отказе в привлечении к налоговой ответственности. При этом вышестоящий налоговый орган рассмотрит жалобу (апелляционную жалобу) с вашим участием (п. 2 ст. 140 НК РФ).

В общем случае подача жалобы в вышестоящий налоговый орган не приостанавливает исполнение обжалуемого акта. Однако при обжаловании вступившего в силу решения о привлечении/отказе в привлечении к налоговой ответственности исполнение данного решения может быть приостановлено по вашему заявлению при предоставлении вами банковской гарантии, по которой банк обязуется уплатить денежную сумму в размере налога, сбора, пеней, штрафа, не уплаченных по обжалуемому решению (п. 5 ст. 138 НК РФ).

Шаг 3. Дождитесь результата рассмотрения жалобы (апелляционной жалобы)

Срок рассмотрения жалобы составляет (п. 6 ст. 6.1, п. 6 ст. 140 НК РФ):

- месяц со дня получения жалобы на решение о привлечении/отказе в привлечении к налоговой ответственности (с возможностью продления не более чем на месяц);

- 15 рабочих дней со дня получения иных жалоб (срок может быть продлен не более чем на 15 рабочих дней).

По итогам рассмотрения жалобы налоговый орган (п. 3 ст. 140 НК РФ):

1) оставит первоначальное решение без изменения, а жалобу — без удовлетворения;

2) отменит первоначальное решение полностью или в части;

3) примет новое решение с отменой первоначального решения;

4) признает действия или бездействие должностных лиц налоговых органов незаконными и вынесет решение по существу.

Решение по результатам рассмотрения жалобы (апелляционной жалобы) должно быть вручено или направлено вам в течение трех рабочих дней со дня его принятия (п. 6 ст. 6.1, п. 6 ст. 140 НК РФ).

Со дня принятия вышестоящим налоговым органом решения по апелляционной жалобе решение вступает в силу в неотмененной и/или необжалованной части.

Примечание. До принятия решения по жалобе (апелляционной жалобе) вы вправе отозвать ее полностью или в части. Для этого надо направить в налоговый орган письменное заявление. В этом случае вы утрачиваете право на повторное обращение с жалобой по тем же основаниям ( п. 7 ст. 138 НК РФ).

3. Обжалование решения налогового органа в суде

У вас есть право обратиться в суд в следующих случаях (п. 2 ст. 138 НК РФ):

1) если вы получили отрицательный ответ на поданную вами в вышестоящий налоговый орган жалобу;

2) решение по поданной вами жалобе не принято налоговым органом в установленные сроки (п. 6 ст. 140 НК РФ);

3) вы хотите обжаловать акт налогового органа, принятый по итогам рассмотрения вашей жалобы (апелляционной жалобы).

Административное исковое заявление подается по вашему выбору в районный суд по месту нахождения налогового органа, принявшего оспариваемое вами решение (например, по месту нахождения имущества, в отношении которого вам неправильно исчислили налог, и т.п.), либо по месту вашего жительства (п. 2 ч. 2 ст. 1, ст. 19, ч. 1 ст. 22, ч. 1, 5 ст. 218, ч. 3 ст. 24 КАС РФ).

Срок для подачи административного искового заявления — три месяца (ч. 1 ст. 219 КАС РФ; п. 4 ст. 138, ст. 142 НК РФ):

а) со дня, когда вам стало известно о принятом налоговым органом решении по вашей жалобе (апелляционной жалобе);

б) со дня истечения срока принятия решения по жалобе (апелляционной жалобе), установленного п. 6 ст. 140 НК РФ.

При наличии у вас уважительных причин срок обращения в суд может быть восстановлен судом (ч. 1 ст. 95, ч. 5, 7 ст. 219 КАС РФ; п. 30 Постановления Пленума Верховного Суда РФ от 27.09.2016 N 36).

При обращении в суд с административным исковым заявлением (жалобой) вам необходимо уплатить госпошлину (ст. 103, ч. 1 ст. 104 КАС РФ; пп. 1 п. 1 ст. 333.18 НК РФ).

Если вы требуете признать недействительным решение налогового органа (ненормативный правовой акт) или признать решения и действия (бездействие) налогового органа незаконными, то госпошлина составит 300 руб. (пп. 7 п. 1 ст. 333.19 НК РФ).

Если же вы требуете взыскать с налогового органа сумму излишне уплаченного налога, то считается, что ваше административное исковое заявление носит имущественный характер. В этом случае размер госпошлины определяется в зависимости от цены иска. При подаче заявлений имущественного характера или заявлений, содержащих одновременно требования имущественного и неимущественного характера, инвалиды I или II группы освобождаются от уплаты госпошлины, если цена иска не превышает 1 млн руб. Если цена иска превышает 1 млн руб., госпошлина уплачивается в сумме, исчисленной исходя из цены иска и уменьшенной на сумму госпошлины, подлежащей уплате при цене иска 1 млн руб. (пп. 1 п. 1 ст. 333.19, пп. 2 п. 2, п. 3 ст. 333.36 НК РФ).

Примечание. Для получения квалифицированной помощи до обращения в вышестоящий налоговый орган, а также в суд рекомендуем обратиться к юристам, специализирующимся на таких вопросах.

Обжалуем решение налогового органа в суде — инструкция по применению

Если апелляционное досудебное обжалование решения налогового органа по проверке не дало ожидаемых результатов, не стоит на этом останавливаться. Ведь, как мы уже говорили, налоговики часто допускают ошибки, и, если они не в состоянии сами их признать, заставить их сделать это может суд.

Конечно, судебные тяжбы — это дело не бухгалтерское. Но ситуации бывают разные, и некоторым из бухгалтеров приходится выполнять нетипичные для себя функции. Смеем вас заверить: как и в случае досудебного обжалования, вы можете обойтись собственными силами. А наша инструкция вам в этом поможет.

Подготовка и подача заявления в арбитражный суд

Первое знакомство суда с вами произойдет через текст поданного заявления. Постараемся сделать это первое впечатление положительным.

Составляем текст заявления

Основа заявления — возражения, которые вы подавали на акт проверки, и апелляционная жалоба в вышестоящий налоговый орган. Необходимо только откорректировать текст по числу оставленных в силе претензий и проверить наличие новой положительной судебной практики.

ШАГ 1. Оформите шапку заявления так:

Арбитражный суд г. Москвы

115225, г. Москва, ул. Б. Тульская, 17

Заявитель: ООО «Несогласие»

127474, г. Москва, Бескудниковский пер., д. 5

телефон: (495) 223-45-46

Ответчик: Инспекция ФНС России № 13 по г. Москве

105064, г. Москва, ул. Земляной Вал, д. 9

Заявление

о признании недействительным решения налогового органа

о привлечении к налоговой ответственности

Во вводной части описывайте ситуацию в общем: кем и когда была проведена проверка, какие налоги и периоды проверялись, какие документы выносились по результатам и так далее.

ШАГ 2. Если налоговый орган допустил существенные нарушения, которые сами по себе могут являться причиной отмены решения, начните текст заявления с указания на эти нарушения. Далее излагайте доводы так же, как и в возражениях на акт проверки.

Налоговый орган в нарушение п. 2 ст. 101 НК РФ не известил о месте и времени рассмотрения материалов проверки, в результате чего ООО «Несогласие» лишилось возможности участвовать в процессе рассмотрения материалов проверки. Данный факт в соответствии с п. 14 ст. 101 НК РФ относится к существенным нарушениям процедуры рассмотрения материалов налоговой проверки и является основанием для отмены решения налогового органа о привлечении к ответственности за совершение налогового правонарушения.

ШАГ 3. При упоминании в тексте каких-либо документов, которые служат доказательством вашей правоты, делайте ссылки на них, приложив их к заявлению. Список приложений нужно указать после просительной части. Сами документы желательно прикладывать в соответствии с эпизодами и логикой изложения внутри каждого эпизода. Прикладывать тексты судебной практики не нужно.

В соответствии с требованием налогового органа (приложение № 5) ООО «Несогласие» представило все необходимые документы.

ШАГ 4. Составьте просительную часть. Если вы обжалуете решение налогового органа лишь частично, обязательно укажите, в какой именно части обжалуется решение. Обычно перечисляются отдельные эпизоды с суммами доначислений по ним, а также с соответствующими пенями и штрафами. При этом желательно указывать абзацы и страницы из резолютивной и мотивировочной частей обжалуемого решения.

На основании изложенного и в соответствии со ст. 137, 171, 172 НК РФ, ст. 198, ч. 2 ст. 201 Арбитражного процессуального кодекса просим:

1. Решение Инспекции ФНС России № 13 по г. Москве о привлечении к налоговой ответственности за совершение налогового правонарушения № 15-127/122 от 20.06.2012 признать недействительным полностью.

Заявление должно быть подписано руководителем или лицом, уполномоченным на это доверенностью. Печать ставить не нужно. Один экземпляр заявления с приложением тех доказательств, которые отсутствуют у налогового органа, отправляете в инспекцию.

Готовим приложения

Грамотно подготовленные приложения значительно облегчат дальнейшую работу в суде.

Что же приложить к заявлению?

1. Обязательные документы, без которых заявление примут, но оставят без движения:

- доверенность лица, подписавшего заявление (оригинал или нотариально заверенная копия), или копии документов, подтверждающих полномочия руководителя (протокол собрания о назначении на должность);

- оригинал платежного поручения на уплату госпошлины. На нем обязательно должна быть отметка о списании средств со счета плательщика. Реквизиты для уплаты госпошлины можно найти на сайте вашего суда, размер пошлины — 2000 руб. подп. 3 п. 1 ст. 333.21 НК РФ ;

- оригинал выписки из ЕГРЮЛ вашей организации (она должна быть получена не ранее чем за 30 дней до даты подачи заявления) или ее нотариально заверенная копия и выписка из ЕГРЮЛ ответчика, то есть налоговой инспекции (ее можно заменить распечатанной копией страницы сайта налоговой, содержащей информацию о месте нахождения инспекции, и заверить подписью руководителя или доверенного лица вашей организации);

- копия свидетельства о государственной регистрации вашей организации;

- документ, подтверждающий отправку копии заявления в инспекцию (почтовая квитанция, копия первой страницы заявления с отметкой канцелярии налоговой инспекции и т. п.).

2. Документы, специфичные для налоговых споров (копии):

- обжалуемое решение налогового органа;

- акт проверки;

- возражения на него;

- решение вышестоящего налогового органа;

- требование налогового органа о представлении документов;

- ответы на требования с описями представленных документов.

3. Доказательства по существу дела.

Имеет значение все: и что за документы вы приложите, и как вы это сделаете. Приложения должны быть оформлены так, чтобы с ними было удобно работать, а именно:

- для каждого документа нужно указать количество листов в списке приложений;

- ключевые места в объемных документах желательно выделять маркером, для того чтобы суд не тратил лишнее время на поиск нужной информации:

2.1. Арендодатель обязуется:

2.1.1. В течение месяца с момента подписания Сторонами настоящего Договора передать Договор и необходимые документы в государственный орган, осуществляющий государственную регистрацию прав на недвижимое имущество и сделок с ним.

2.1.2. Произвести за свой счет капитальный ремонт Здания.

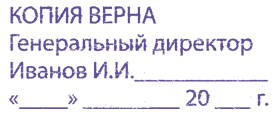

- все документы, которые представляются в копиях, должны быть заверены. Для этого может быть полезен соответствующий штамп:

- если приложение объемно, его нужно прошить и проставить на прошивке штамп. Листы необходимо пронумеровать в нижнем правом углу:

- если внутри прошивки содержится значительное количество документов, ее лучше начать с описи этих документов. Это облегчит дальнейшую процессуальную работу.

Подаем заявление

Подать заявление вы можете одним из следующих способов.

СПОСОБ 1. Подача заявления через канцелярию суда

Суд сразу получает ваше заявление и все необходимые приложения, а вы — свой экземпляр с отметкой суда о принятии. Но в этом случае для подачи заявления необходимо выстоять очередь, порой огромную.

СПОСОБ 2. Отправка заявления по почте или с курьерской службой

Стоять в очереди не придется, однако такой способ доставки приводит к увеличению срока на принятие заявления и может оказаться весьма затратным, если объем приложений значительный.

СПОСОБ 3. Подача заявления через Интернет

Сделать это можно через систему «Мой арбитр». Файлы передаются через систему электронного документооборота. При таком способе суд сразу получает заявление и все необходимые приложения, вы — свой экземпляр с отметкой суда о принятии, и для этого не придется стоять в очереди. Но чтобы воспользоваться этим вариантом, необходимо отсканировать обязательные и специфичные приложения, а также подписанное заявление, а перед этим заверить каждый лист. Остальные приложения (доказательства по существу), а также оригиналы обязательных документов можно подать через канцелярию, когда делу будет присвоен номер.

Если одновременно с заявлением вы хотите подать ходатайство об обеспечительных мерах, то придется отвезти документы в суд лично. Подать ходатайство через Интернет не получится.

Следим за движением дела

На следующий день после принятия судом заявления информация о деле должна появиться в информационной системе «Картотека арбитражных дел ВАС РФ». С этого момента вы можете отслеживать движение дела через Интернет.

В течение 5 рабочих дней с момента подачи заявления суд должен вынести определение и в нем указать:

- дату, время и место предварительного судебного заседания;

- дополнительные документы, которые необходимо представить сторонам.

Копию определения о назначении дела к судебному разбирательству вы можете получить у помощника судьи. Если вы не явитесь за ней в суд, вам пришлют ее по почте. Для надежности можно отслеживать дату назначения предварительного судебного заседания через Интернет.

Если вы допустили ошибку при подаче документов, суд вынесет определение об оставлении заявления без движения и установит срок на устранение этой ошибки. После ее устранения заявление будет считаться поданным в день его изначального поступления в суд, а значит, вы не нарушите сроки на обжалование.

Участие в предварительном судебном заседании

Первое заседание — предварительное. Точно к назначенному времени с паспортом, доверенностью и документами по делу нужно явиться в суд.

Готовясь к основному судебному заседанию, выделите, к примеру, маркером все ключевые цитаты в нормативных актах

Цель предварительного заседания — выяснение сути спора, определение требований и необходимого состава доказательств. К нему нужно тщательно готовиться. Некоторые судьи очень формально относятся к предварительному заседанию, проводят его за 15 минут. Но в большинстве случаев суд просит стороны привести свои доводы, представить дополнительные доказательства. Также на этом этапе налоговый орган должен передать вам свой отзыв на заявление.

Если, по мнению суда, не все доказательства представлены или требуется уточнение требований, предварительное заседание может быть отложено.

По итогам предварительного заседания суд назначает основное слушание, выносит определение о назначении дела к судебному разбирательству. Его копию вы можете получить у помощника судьи, а можете отследить дату основного заседания через Интернет.

Подготовка к основному судебному заседанию

После того как предварительное заседание прошло, необходимо совершить ряд обязательных действий.

ШАГ 1. Составляем опись материалов дела

Если налоговый орган представил в суд какие-то документы, которыми вы не владеете, нужно ознакомиться с материалами дела. Такое ознакомление проходит по регламенту суда, который публикуется на сайте. Подробности можно уточнить у помощника судьи. Обычно для этого необходимо подать ходатайство.

Во время ознакомления с материалами дела нужно составить подробную опись всех документов, чтобы знать, где каждый из них находится (том, листы), а также сфотографировать документы, представленные налоговым органом, чтобы иметь возможность ссылаться на их содержание.

ШАГ 2. Готовим пояснения для суда

Вы обязаны представить суду свои пояснения по известным вам обстоятельствам, имеющим значение для дела. На их основании и будет строиться ваше выступление в суде.

Представить пояснения вы можете в письменной или устной форме. Лучше подать письменные пояснения, тогда они будут приобщены к делу. И если дело дойдет до обжалования решения суда первой инстанции, вы сможете, в случае необходимости, ссылаться на то, что суд не учел ваши пояснения.

Шапка пояснений будет выглядеть следующим образом:

Арбитражный суд г. Москвы

115225, г. Москва, ул. Б. Тульская, 17

Судья Иванова И.И., дело № А11/2012, назначено на 23 августа 2012 г.

От заявителя: ООО «Несогласие»

127474, г. Москва, Бескудниковский пер., д. 5

телефон: (495) 223-45-46

Ответчик: Инспекция ФНС России № 13 по г. Москве

105064, г. Москва, ул. Земляной Вал, д. 9

ПОЯСНЕНИЯ

За основу возьмите заявление, которое вы подали в суд, только по тексту вместо слов «приложение №. » укажите соответствующие листы дела, например «том дела 4, листы 57— 59».

Если существо дела касается каких-то последовательных учетных операций с множеством подтверждающих документов, нужно составить дополнительные таблицы с иллюстрациями расчетов, а также со ссылками на документы в материалах дела. Такие таблицы должны позволять в течение минимального времени дать ответ на вопросы, откуда взялась эта сумма и где это можно увидеть.

Далее нужно проанализировать отзыв налогового органа (который вы получили на предварительном заседании) и, если в нем появились какие-то новые доводы, противопоставить им ваши контрдоводы со ссылками на судебную практику.

К пояснениям нужно приложить дополнительные доказательства, если суд просил их представить в ходе предварительного заседания.

Заблаговременно, до судебного заседания, копию Пояснений для суда и дополнительные доказательства нужно представить и в инспекцию. Лучше всего сделать это лично, а не отправлять документы по почте, чтобы в день заседания у вас уже было подтверждение получения.

ШАГ 3. Готовимся к заседанию

К основному судебному заседанию лучше всего распечатать выдержки из всех нормативных актов и актов судебной практики, на которые имеются ссылки в пояснениях. Ключевые цитаты обозначить жирным шрифтом, подчеркнуть или выделить маркером.

Участие в основном судебном заседании

Судебное заседание — это уже совсем не то, что рассмотрение материалов проверки. Здесь есть ряд строгих правил.

Правила поведения

ПРАВИЛО 1. К судье следует обращаться «Уважаемый суд».

ПРАВИЛО 2. Вы должны вставать:

- при входе судьи в зал судебного заседания;

- при изложении своих доводов;

- при ответах на вопросы ответчика или судьи;

- когда судья удаляется на вынесение решения;

- когда судья возвращается из совещательной комнаты;

- когда оглашается резолютивная часть решения суда;

- во всех иных случаях — только по прямому указанию суда.

ПРАВИЛО 3. Не спорьте с судом. Если вы видите, что судья не понимает или неправильно понимает какие-то детали спора, старайтесь вежливо переубедить его, повторяя свои доводы. Но не опровергайте открыто какие-то мысли, высказанные судьей.

Как вариант, вы можете перенести доводы судьи на ответчика, представив их как мысли последнего. Начиная со слов «ответчик ошибочно считает, что», вы можете парировать неудобные выводы судьи.

ПРАВИЛО 4. Внимательно следите за выступлением ответчика. В рамках своего выступления налоговый орган может совершать логические ошибки или высказывать позицию, которая выгодна вам. Эти моменты можно и нужно использовать сразу, как только судья даст вам слово, заставив оппонента оправдываться на месте.

ПРАВИЛО 5. Не читайте текст своих доводов по бумажке. Презентация ваших доводов должна производиться в форме непринужденного выступления. Исключением является подчеркнутое цитирование каких-то ключевых моментов в документах, нормативных актах, судебной практике.

ПРАВИЛО 6. Всегда имейте под рукой опись документов. При необходимости или по просьбе судьи, ссылаясь на конкретный документ, нужно суметь быстро назвать том и лист дела.

Кроме этого, если существо дела касается нескольких однотипных операций (групп операций), вы должны уметь показать пример своего учета на одной из них со ссылками на все необходимые документы в материалах дела.

Порядок прохождения судебного заседания

Рассмотрение дела по существу начинается докладом председательствующего или судьи, в котором излагаются требования, заявленные вами, и возражения, высказанные налоговым органом. Далее выступаете вы, затем налоговая инспекция. По ходу дела судья может задавать вопросы, на которые вы должны дать объяснения. После того как даны объяснения и судья задал все свои вопросы, вы также можете что-то уточнить.

Если нет каких-либо заявлений, рассмотрение дела по существу объявляется законченным и судья переходит к судебным прениям. Судебные прения — это речи лиц, участвующих в деле, и их представителей. Сначала выступаете вы, затем — налоговый орган. После этого судья:

- откладывает судебное заседание (вероятность отложения повышается пропорционально сложности эпизодов и их количеству);

- удаляется в совещательную комнату для принятия решения. Вам объявят только резолютивную часть решения (отказать, удовлетворить в части и т. п.). Мотивировочная часть решения должна изготавливаться в течение 5 рабочих дней, однако этот срок часто не соблюдается.

Для упрощения своей работы многие судьи заранее просят стороны представить свои доводы в электронном виде. Если этого не было, свяжитесь после заседания с помощником судьи и предложите сами представить необходимые файлы. Это ускорит получение судебного акта.

Если судебный акт вас не устраивает, он может быть обжалован в суде апелляционной инстанции. Однако если суд вынес решение не в вашу пользу, то в этом случае лучше прибегнуть к помощи профессионалов.

Как обжаловать решение налогового органа

Предприниматель может обжаловать решения налоговых органов, если он считает, что они нарушают его права. Рассказываем о том, как это можно сделать, какие документы и в какие сроки подать, на какие нюансы обратить внимание.

Обжалование в вышестоящем налоговом органе или в суде решения инспекции, которое не устраивает налогоплательщика, предусмотрено ст. 138 НК РФ. При этом сразу обжаловать решение в суде, то есть обратиться туда напрямую, заявитель не может — у него просто е примут заявление. Решения налоговой или ее должностных лиц можно обжаловать в вышестоящем налоговом органе или в том же органе, который вынес налоговый акт.

В вышестоящем налоговом органе можно обжаловать любые документы, которые подписаны начальником или заместителем начальника налогового органа.

Можно обжаловать в том же налоговом органе, который вынес налоговый акт, документы, подписанные другими сотрудниками налогового органа, — например, инспектором или начальником отдела.

Порядок обжалования решения налоговиков может включать несколько этапов.

Составление возражений

Сначала налогоплательщик должен составить возражения на претензии, содержащиеся в акте налоговой проверки, и отправить их в ФНС в течение месяца с момента получения акта налоговой проверки. Можно представить письменные возражения по указанному акту в целом или по его отдельным положениям.

Образец возражения на акт налоговой проверки можно скачать в Информации ФНС «Подача возражений на акты налоговых проверок».

Сам по себе акт налоговой проверки не может привлечь налогоплательщика к налоговой ответственности, он лишь готовит налоговый орган к вынесению решения.

В ответ на возражения налогоплательщику должны сообщить, где и когда они будут рассматриваться. Он может присутствовать при рассмотрении возражений, давать свои пояснения и представлять подтверждающие документы инспектору.

Что должен сделать руководитель налогового органа перед рассмотрением материалов налоговой проверки согласно п. 3 ст. 101 НК РФ:

- объявить, кто занимается делом, материалы какой налоговой проверки будут рассматриваться;

- установить факт явки лиц, приглашенных для участия в рассмотрении;

- при необходимости проверить полномочия представителя лица, в отношении которого проводилась налоговая проверка;

- разъяснить тем, кто задействован в процедуре, их права и обязанности (ст. 21, 23 НК РФ);

- вынести решение об отложении рассмотрения материалов, если лицо, участие которого важно, не явилось.

Как правило, возможны следующие результаты при рассмотрении возражений:

- привлечение налогоплательщика к ответственности;

- отказ от привлечения ответственности;

- проведение дополнительного контроля.

Если налоговый орган не отклонил претензии, его решение можно обжаловать в вышестоящем налоговом органе и позже в суде.

Как подавать возражения:

- в канцелярию налогового органа или окно приема документов налогового органа;

- по почте;

- лично или через представителя.

В налоговый орган, составивший акт. Но для этого вам понадобятся номер, адрес и реквизиты этой налоговой. Необходимые реквизиты можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Подача жалобы или апелляционной жалобы

Жалоба подается, когда акты налогового органа или действия/бездействия его должностных лиц уже вступили в силу и нарушают права налогоплательщика. Ее можно направить в течение года в вышестоящий налоговый орган через тот же орган, чье решение нужно обжаловать.

Апелляционная жалоба подается в том случае, если решение налогового органа о привлечении к ответственности за совершенное налоговое правонарушение еще не вступило в силу. Сроки подачи — в течение 10 дней с того момента, как получено решение налоговой. По окончании этого срока оно вступает в силу (п. 2 ст. 101.2 НК РФ).

Жалобу можно подать в письменном или электронном виде, в том числе через личный кабинет налогоплательщика. Она должна быть подписана руководителем или представителем. Если она подается уполномоченными представителями налогоплательщика, вместе с жалобой нужно представить доверенность.

Представлять интересы налогоплательщика без доверенности могут только законные представители организации (генеральный директор, руководитель, председатель) или физического лица (родители, опекуны, попечители).

Уполномоченный представитель налогоплательщика (физлицо или юрлицо) может представлять интересы налогоплательщика на основании доверенности (ст. 185-189 ГК РФ). Чтобы представлять интересы ИП, нужно нотариально удостоверить доверенность (п. 3 ст. 29 НК РФ).

Есть решения, которые нельзя обжаловать в апелляционном порядке, а только в судебном. Речь идет о решениях, вынесенных федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Информация, которую необходимо включить в жалобу и апелляционную жалобу

Эта информация указана в ст. 139.2 НК РФ:

- ФИО и адрес заявителя или наименование и адрес организации-заявителя;

- обжалуемый акт, действия или бездействие его должностных лиц;

- наименование налогового органа, действия которого обжалуются;

- основания, по которым нарушены права заявителя;

- требования лица, подающего жалобу;

- способ получения решения по жалобе: на бумаге, в электронном виде или через личный кабинет налогоплательщика.

Кроме того, допустимо внесение в жалобу дополнительных обстоятельств, которые могут смягчить или исключить ответственность налогоплательщика. Также в жалобе могут быть указаны другие необходимые для своевременного рассмотрения жалобы сведения, в том числе номера телефонов, факсов, адреса электронной почты и т.д.

Срок принятия решения по жалобе — в течение месяца после подачи (п. 6 ст. 140 НК РФ), однако он может быть продлен еще на 15 дней, если так решит руководитель или заместитель руководителя налогового органа.

Еще в течение трех рабочих дней налогоплательщику сообщат о принятом решении. Со дня принятия решения по апелляционной жалобе решение налогового органа по результатам проверки вступает в силу.

Апелляционная жалоба подается в тот же налоговый орган, который выносил решение. Он должен передать жалобу в вышестоящий налоговый орган в течение 3-х дней. Пока жалоба рассматривается вышестоящим налоговым органом, начисленные платежи не взыскиваются.

Вступившее в силу решение налогового органа, которое не было обжаловано в апелляционном порядке, может быть обжаловано в вышестоящий налоговый орган в общем порядке в течение года с момента вынесения обжалуемого решения.

Если вы пропустили срок подачи жалобы по уважительной причине, его можно восстановить, подав ходатайство в налоговый орган.

Зачем нужно подавать жалобу

- чтобы впоследствии вашу заявку рассмотрел суд;

- это бесплатно;

- это несложно и не требует помощи юристов;

- вам не нужно присутствовать на рассмотрении жалобы;

- если в обжаловании отказано, можно понять, почему это произошло, и более тщательно подготовиться к защите своей позиции в суде;

- если решение налоговых органов или должностных лиц в вышестоящем налоговом органе удалось обжаловать, оно будет приостановлено.

Как составить жалобу

Жалобу можно подать и на решение налогового органа в целом, и на отдельные его части. В жалобе должны быть указаны причины, по которым вы не согласны с решением налоговой, и изложено ваше требование — о полной или частичной отмене решения, проведении дополнительной проверки или изменении решения, иначе ее не примут.

Образец жалобы можно скачать на сайте ФНС.

Подача иска в суд

Если налогоплательщик не согласен с решением вышестоящего налогового органа или вышестоящий налоговый орган не рассмотрел жалобу в установленный срок, можно подать иск в суд (п. 2 ст. 138 НК РФ). Для этого нужно уплатить пошлину в размере 3000 руб. (ст. 333.21 НК РФ).

Информацию, которую нужно указать в иске

- наименование арбитражного суда, в который подается исковое заявление;

- для организаций — наименование истца, место нахождения; для ИП — место госрегистрации, номер телефона и e-mail;

- наименование органа или лица, которые приняли оспариваемый акт и вышестоящего налогового органа;

- название, номер и дата принятия оспариваемого акта;

- цену иска (если иск подлежит оценке);

- какие права заявителя были нарушены;

- ссылки на законы и нормативные правовые акты, которым не соответствует решение налогового органа;

- требование заявителя о признании ненормативного правового акта недействительным, решений и действий (бездействия) должностных лиц незаконными.

Что приложить к заявлению

- копию свидетельства о регистрации организации;

- обжалуемый акт;

- документы, на которые ссылается налогоплательщик;

- документы о направлении заявления в налоговые органы;

- доверенность представителя;

- документы, подтверждающие соблюдение досудебного порядка;

- подтверждение оплаты госпошлины.

Срок рассмотрения заявлений — 3 месяца, но он может быть продлен по решению председателя суда до 6-ти месяцев.

Физлица обжалуют решения налоговых органов в суде общей юрисдикции, а ИП и организации — в арбитражном суде по правилам АПК РФ.

Если арбитражный суд отказался удовлетворить заявление, решение суда можно обжаловать в апелляционной и кассационной инстанциях.

На что нужно обратить внимание налогоплательщику:

- Важно активно и последовательно отстаивать свои интересы в ходе проверки, так как это поможет отстоять позицию в суде.

- Возражения на акт налоговой проверки составляются в течение 2-х месяцев после окончания выездной проверки и 10 дней после окончания камеральной проверки (п. 1 ст. 100 НК РФ).

- Подать возражения можно в течение месяца (п. 6 ст. 100 НК РФ), начиная с момента получения акта. Реальной датой считается дата, когда налогоплательщик подписал документ, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться.

- Если документы подаются по почте, нужно учитывать время почтового отправления, чтобы успеть в срок.

- К возражению нужно прикладывать копии подтверждающих документов и указывать в перечне приложений каждый документ, чтобы исключить споры о составе заявки.

- Результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

- В возражениях налогоплательщик должен максимально подробно описывать, почему он не согласен с актом, и по возможности подтверждать это документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию.

- Пока результаты налоговой проверки рассматриваются, налогоплательщик может предоставить руководителю налогового органа устное несогласие с результатами проверки и дополнительные документы. Аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

- Когда руководитель налогового органа вынес по результатам проверки решение о привлечении к налоговой ответственности, можно обжаловать решение налогового органа в вышестоящем налоговом органе. Это обязательный этап (п. 2 ст. 138 НК РФ), без которого нельзя впоследствии подать заявление в арбитражный суд.

- Если решение налогового органа еще не вступило в силу, нужно подать апелляционную жалобу в тот же орган, который вынес решение, в течение одного месяца (п. 9 ст. 101 НК РФ). В этом налоговом органе находятся все материалы налоговой проверки, и после получения жалобы чиновники самостоятельно направят жалобу в вышестоящий налоговый орган (п. 1 ст. 139.1 НК РФ).

- Как и возражения, апелляционную жалобу можно подать лично, в электронном виде или через личный кабинет налогоплательщика.

- Если налогоплательщик пропустил срок подачи апелляции, он может обжаловать решение налогового органа, которое уже вступило в силу, с помощью обычной жалобы (п. 2 ст. 139 НК РФ) в течение года после принятия решения.

- Пропущенный срок можно восстановить перед вышестоящим налоговым органом, подав ходатайство с указанием уважительных причин. Решение о том, восстановить срок обжалования или нет, принимает вышестоящий налоговый орган (п. 2 ст. 139 НК РФ).

- Налоговый орган может оставить жалобу без рассмотрения (ст. 139.3 НК РФ).